収入と手取りの違いを理解したい人「収入と手取りの違いを理解するコツを知りたい…。最近昇給したけど、振込額がさほど変わらない気がする…。仕方がないことかもしれませんが、なにか、稼いだお金を有利に残す方法とかがあれば、ぜひ知りたいです。」

こういった疑問に答えます。

本記事の内容

- 収入と手取りの違いを理解するコツを公開します

- 税と社保を理解するのにセットでやるべき重要タスク

この記事を書いている私は、FP歴19年ほど。

メディアなどでは、「いかに節税をするか」ということでiDeCo(イデコ)やふるさと納税の話題などが取り上げられますが、私は「税と社保の合わせ技で対策する方法の発信」に注力しています。

そこで今回は、税と社保の合わせ技で対策するのに欠かせない知識の1つである「収入と手取りの違いを理解するコツ」について解説します。

給料明細の見方も交えつつ、論理的に解説していきます。

収入と手取りの違いを理解するコツを公開します

税と社保の理解とは

一言でいうと、「自動的に引かれる支出」ですね。

- 税金 → 所得税、住民税

- 社会保険料 → 厚生年金保険料、健康保険料、介護保険料、雇用保険料

かなりざっくり解説だと上記のとおりです。

なお、収入から税と社保を引いて、手元に残ったお金を「手取り」といいます。

税や社保は、強制的に引かれるので、あなた自身で調整するのは難しいかもしれませんが、仕組みを理解することで今後の収入の取り方を工夫するヒントを得ることができます。

収入と手取りの違いを確認する方法

結論からいうと、給料明細を確認することです。確認事項は下記のとおり。

- 支給:収入 → あなたが就職するときに提示されたお給料の額

- 控除:支出 → 採用時に聞いた収入から、差し引かれる税金や社会保険料の額

- 差引支給額:手取り → 実際に給与振り込み口座に振り込まれる金額

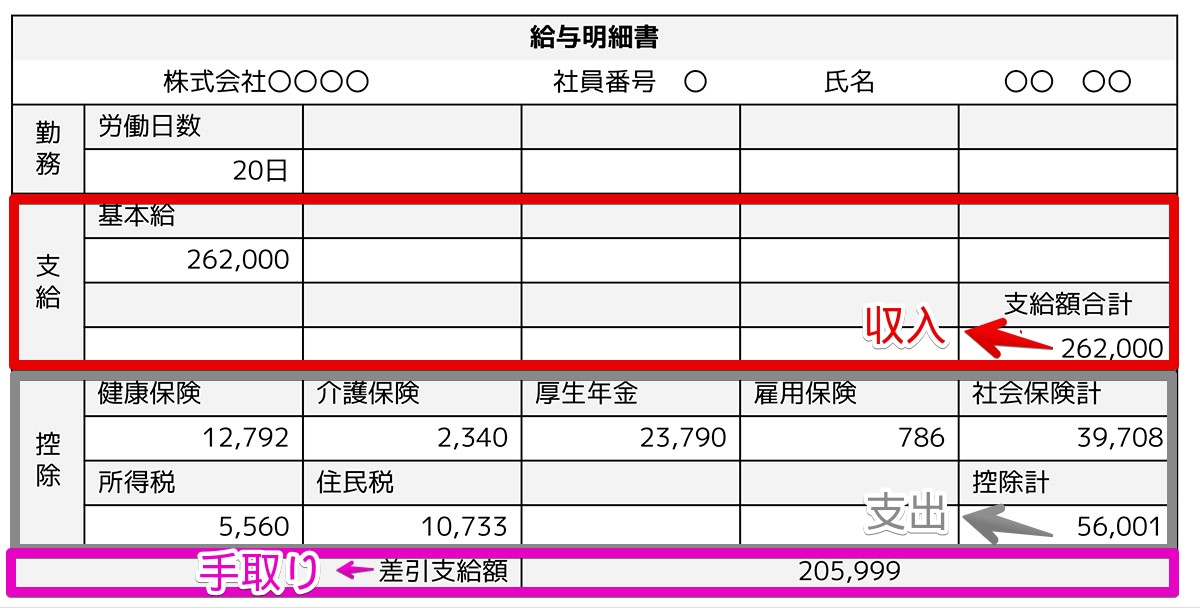

40代前半女性平均的な金額が記載された給料明細を見本として、収入と手取りの違いを解説していきます。下記参考です。

それぞれの項目について解説します。

支給:収入

残業手当や、通勤手当などがある場合もこちらに記載があり、支給額合計が算出されます。

このケースは、シンプルに基本給のみで26万2千円。

控除:支出

社会保険料は健康保険料、介護保険、厚生年金、雇用保険を合わせて39,708円となり、収入の約15%です。

税金は所得税と住民税を合わせて16,293円で、収入の約6%となります。

なお、健康保険料と厚生年金保険料は労使折半といって、個人と同じ額の金額を会社も支払っていますので、給料の他に約4万円弱を会社があなたのために負担してくれていることになります。

差引支給額:手取り

手取りは約20万6千円となります。

年収にすると約314万円ですが、年収の20%が税と社保で引かれていることがわかります。

1回見方がわかると、給料明細から収入と手取りの具体的な金額を導き出せます。ここは頑張るべき価値はあると思います。ぜひトライしてみてください。

税と社保を理解するのにセットでやるべき重要タスク

効率的な学習プロセスを解説します

効率的な知識定着を目指すなら、下記の手順を推奨します。

- 手順①:まずは全体像をイメージする

- 手順②:計算方法の違いを理解する

上記のとおりで、順番に解説していきますね。

手順①:まずは全体像をイメージする

一般的には、税よりも社会保険料のほうが関わる時期が早く、負担も重いです。ライフステージに対応したイメージ図で学びましょう。

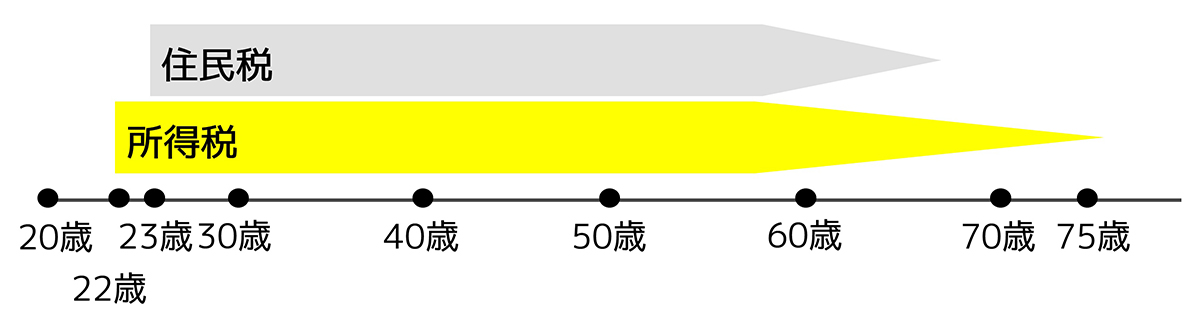

税金を支払うイメージ

所得税は、毎月の給与から「先払い」で大まかに天引きされています。多く支払った場合は年末調整で返ってきて、少なく支払っていた場合は年末調整で不足分を支払う仕組みです。

住民税は「後払い」で、前年1~12月の所得合計の10%を6月から翌年5月の給与から天引きです。

年齢制限はありません。学生でのアルバイトが一定水準以上であれば、社会人になる前でも所得税や住民税を支払うこともありますが、一般的には、22歳や24歳といった、社会人になって収入を得るようになってから支払います。

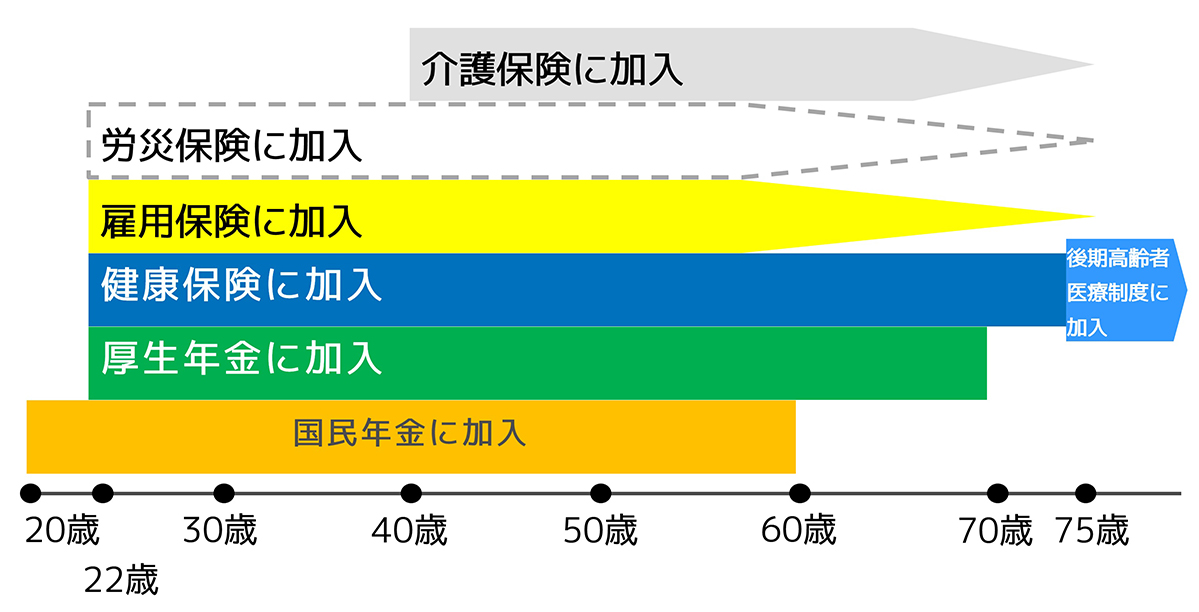

社会保険料を支払うイメージ

20歳になったら、国民年金への加入が義務付けられています。なので、実は税金よりも出会いが早いです。

社会人になると、厚生年金、健康保険、雇用保険、労災保険に加入します。労災保険は全額会社負担なので、個人での支払いは不要です。40歳になると介護保険にも加入しますので、社保は4~5つです。

なので、一般的には、税より社保の方が負担も重いですね。

計算方法の違いを理解する

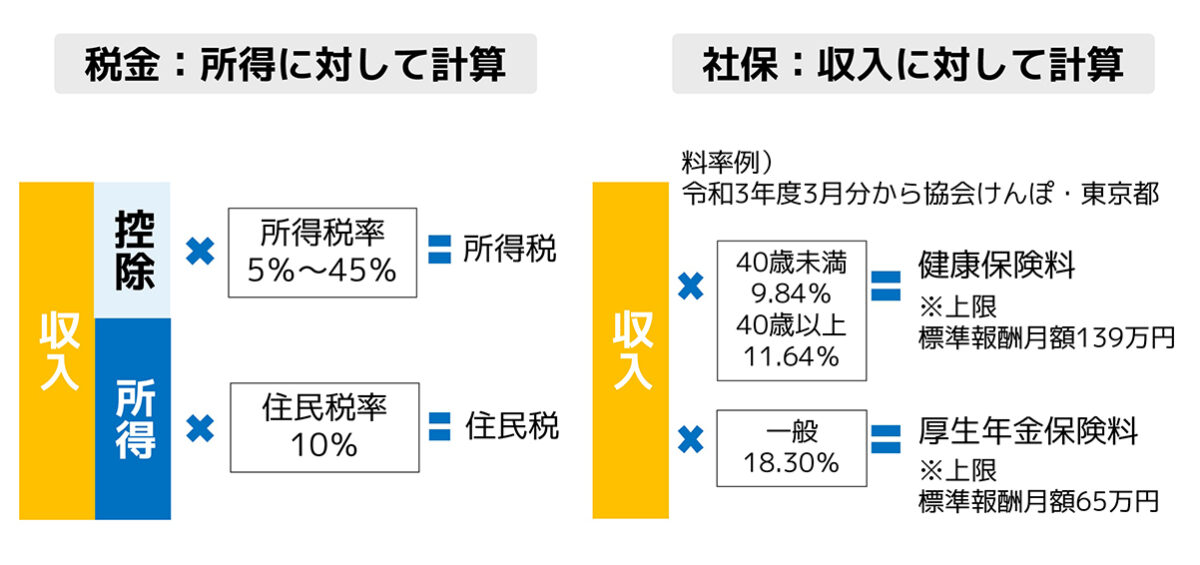

上記のとおり、税金は「所得」に対してかかるのに対し、社会保険料は「収入」に対してかかるということです。

それぞれ計算方法が異なりますので、解説していきますね。

税金は所得に対して計算

所得だと、収入からいろんな控除を引くことができます。控除とは給料から引ける経費のような税金の仕組みのことです。

引かれる金額は、扶養家族がいるか、該当する控除があるか、などといったことで変わってきます。扶養家族とは、養う家族かいるかどうかです。

つまり、経費を多くすることで、所得にかかる税金を少なくするという対策が可能です。有名な控除としては、住宅ローン控除、生命保険料控除、イデコ、ふるさと納税などです。

所得税率5~45%までとなっていますが、所得が低い部分には所得税率5%であり、住民税も低い所得に対して10%となります。つまり、所得税や住民税については、「控除」を上手に使うことで、税率を低くすることが可能となります。

社会保険料は収入に対して計算

社会保険料は収入に対してかかりますので、対策が難しいです。そして、ある一定の収入までは収入の高い低い関係なく、社会保険料の率は変わりません。また、税金と異なり、上限がもうけられているのも特徴です。

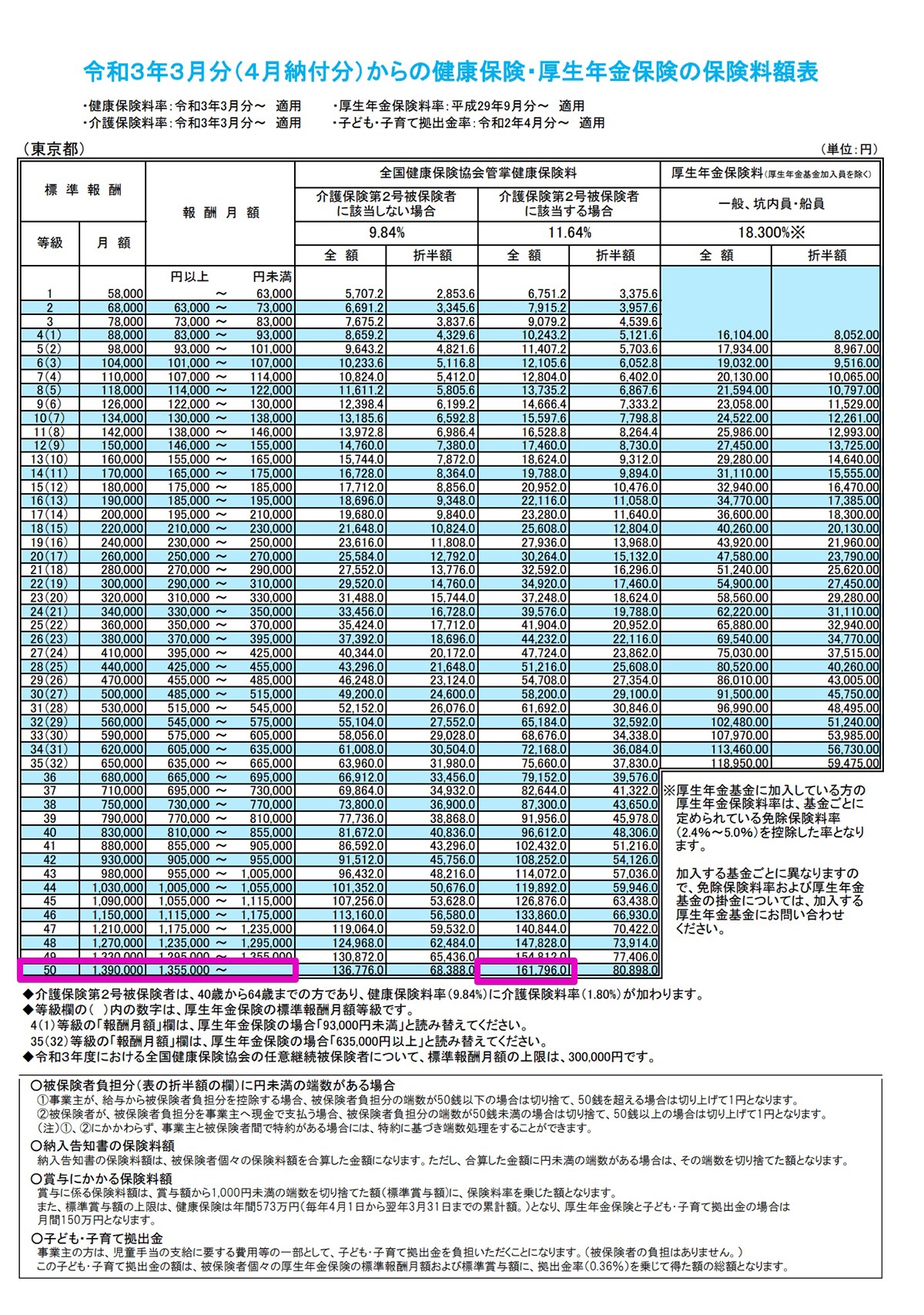

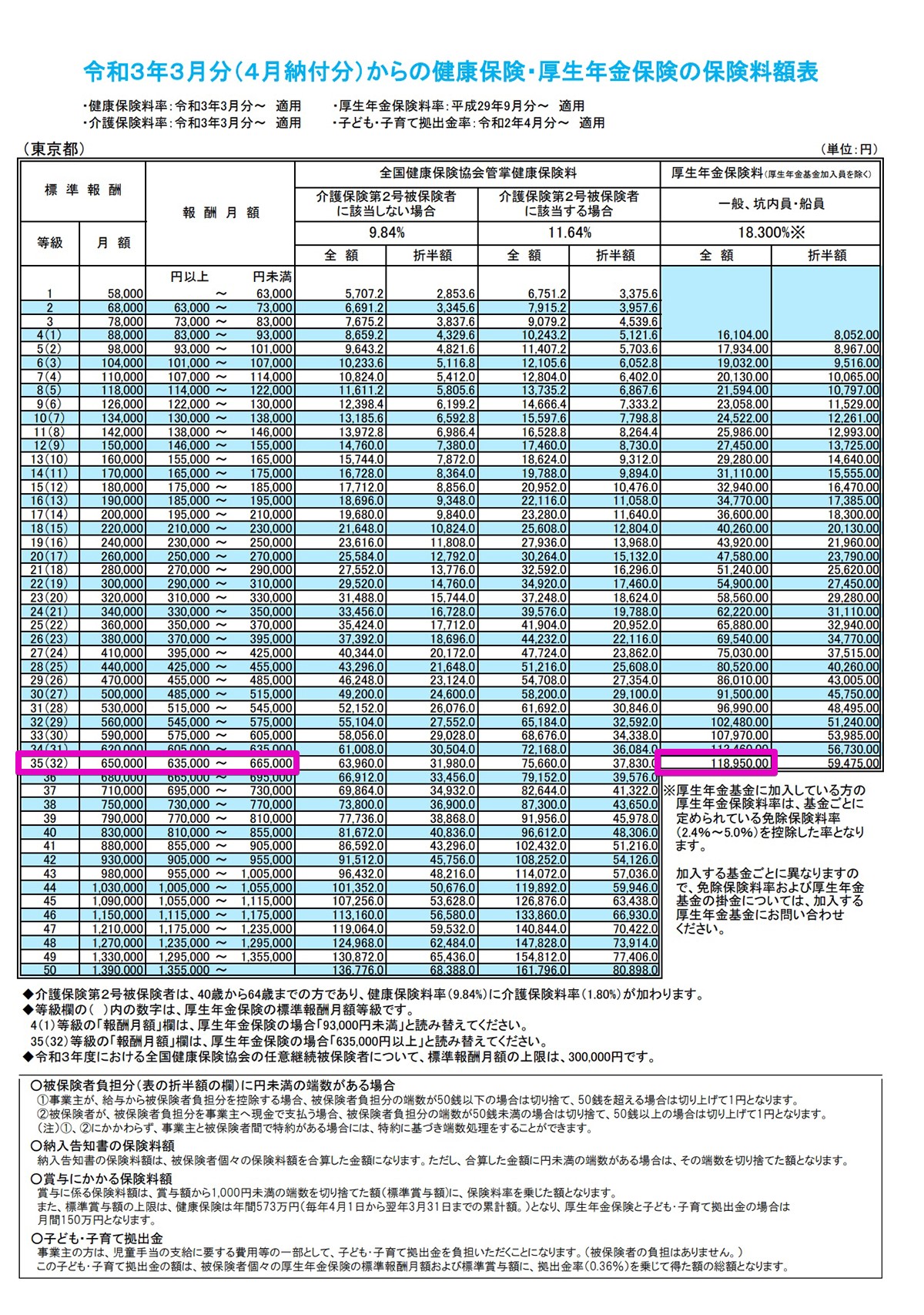

具体的に以下の令和3年度4月分の東京都・協会けんぽの料率で説明します。CMで聞くような上場企業は、独自の健康保険料率となっていますが、それ以外は会社の所在地によって料率が異なります。

出典:協会けんぽ「令和3年度保険料額表(令和3年3月分から)」

健康保険料であれば、報酬月額135.5万円、わかりやすくいうと月収、厳密にいうと賞与もある一定額まで、40歳未満であれば9.84%、40歳以上であれば11.64%です。

135.5万円が上限のため、250万や300万円などそれ以上の月収の場合であっても、以下のように実質の負担割合は低くなります。

- 月収135.5万円:40歳健康保険料(全額)161,796.0円

→ 実質負担率は11.94% - 月収250万円:40歳健康保険料(全額)161,796.0円

→ 実質負担率は6.47%

つまり、社保の負担が大きいと感じるのは報酬月額135.5万円前後までで、それ以上の月給の人は社会保険料の実質的負担は少なくなるということです。

出典:協会けんぽ「令和3年度保険料額表(令和3年3月分から)」

厚生年金保険料の場合も同様です。上限額は健康保険料の約2分の1にあたる標準報酬月額65万円となっています。

月収66.5万円以上であれば、月収100万でも、250万円でも同じ保険料となりますので、収入に対する実質負担割合は低くなります。

- 月収66.5万円:年金保険料(全額)118,950円

→ 実質負担率は17.9% - 月収135.5万円:年金保険料(全額)118,950円

→ 実質負担率は8.78% - 月収250万円:年金保険料(全額)118,950円

→ 実質負担率は4.76%

つまり月収66.5万円までの人が負担が大きいと感じ、それ以上の人は社会保険料の実質負担率は少なくなるということです。

税金と社会保険料は計算方法が異なるので、両方理解しての対策が必要

まとめると税金は「所得」が基準なので、控除を多くすることで所得を下げるという対策が可能ですが、上限はなく、所得が多いと税率は高くなり、支払う税金も高額となります。

一方、社会保険料は「収入」が基準なので、事前の対策は難しいですが、上限の設定があります。その上限額を超えると実質の負担率はどんどん下がっていくのです。

このように2つは給与から自動的に差し引かれるという意味では同じですが、税金と社会保険料は計算方法が異なりますので、全体像を把握しながら対策をするということが重要なのです。

注意:意識しないリスクを検証する

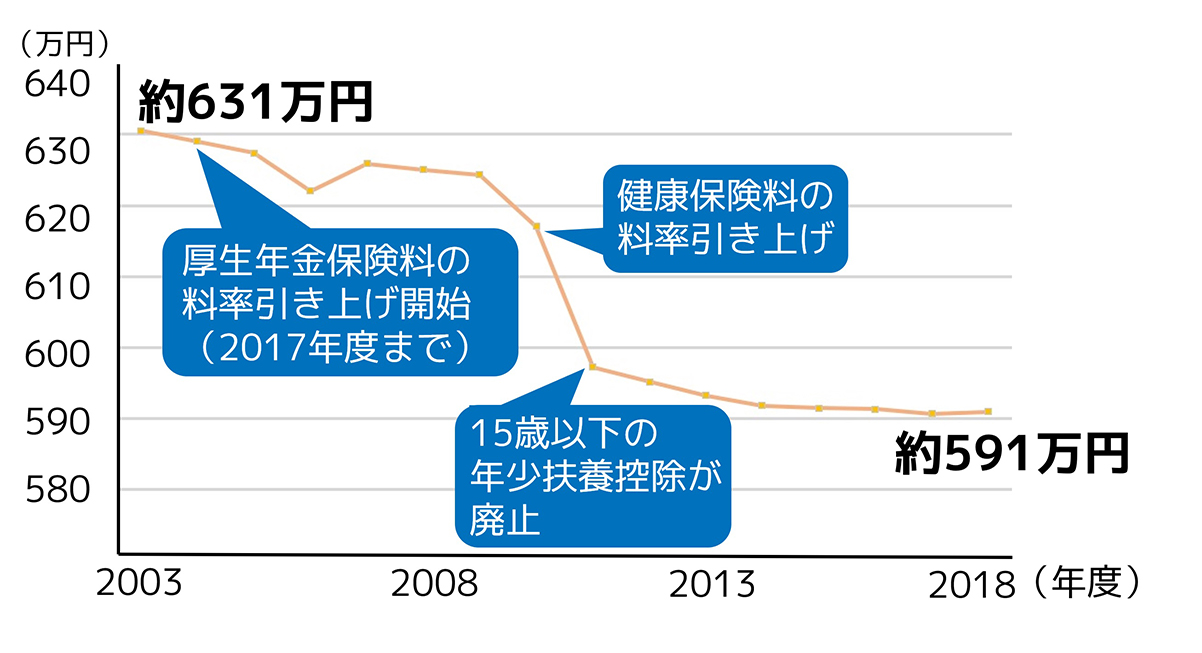

税金や社会保険料を意識しないとどうなるか、2003年から2018年までの手取り推移のグラフで検証していきます。

例えば、15歳以下の子ども2人がいる4人暮らしで、年収800万円の場合、15年間で約40万円も使えるお金が減っているのは下記のとおり。

グラフのケースの場合、以下の影響が大きく響いています。

- 2004年から2017年まで14年連続の厚生年金保険料のアップ

- 2010年に健康保険料がアップ

- 2011年から2012年にかけて、15歳以下の中学生以下の子どもは税金面での扶養から外す

控除縮小による所得税・住民税の増税、健康保険料や年金保険料の引き上げとダブルパンチで効いています。

少子高齢化の進行で、今後も負担増は避けられないのが現状です。

こういった感じで、収入と手取りの違いを理解すると、自由に使えるお金がいくらかがわかるようになりますよ。というわけで今回は以上となります。

毎月の支出を把握し、改善することはとても大事ですが、税金や社会保険料も支出の1つとして認識することが大切です。

税金や社会保険料は、日本の経済状況の影響は大きく、毎年改正もありますので、定期的に意識して確認していきましょう。